Impostos sobre os rendimentos do alojamento local em sede de IRS

Análise das taxas aplicáveis sobre os rendimentos obtidos em regime de alojamento local e a sua tributação em IRS

Alojamento Local é a uma modalidade de atividade designada com o Código CAE 55201 “Alojamento Mobiliado para Turistas” em que o objeto de atividade é a prestação de serviço de alojamento temporário, nomeadamente a turistas, em contrapartida de uma remuneração.

Quais a taxas de Tributação aplicadas no Regime Simplificado?

Para alojamento local (AL) enquadrado no Regime Simplificado, devem-se considerar duas taxas: 35 % e 50%. Estas taxas são a percentagem de rendimentos obtido durante o ano e em que esse resultado é que irá ser tributado a seguir.

Desde a entrada em vigor da Lei n.º 2/2020, de 31 de março, que existem zonas no nosso país em que a taxa aplicada sobre os rendimentos obtidos no AL é de 50%. Essas zonas chamam-se Zonas de Contenção.

O que são Zonas de Contenção?

As Zonas de Contenção são zonas onde a pressão do AL ultrapassa os 15% em comparação com o alojamento/arrendamento dito normal.

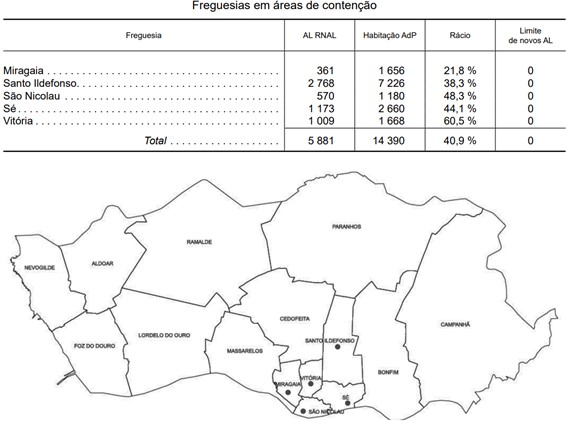

Como exemplo segue duas figuras:

A Figura 1 mostra as áreas de contenção no Porto e onde a taxa a aplicar aos rendimentos obtidos do AL é de 50%.

Fonte: Regulamento n.º 495-A/2023, de 3 de maio

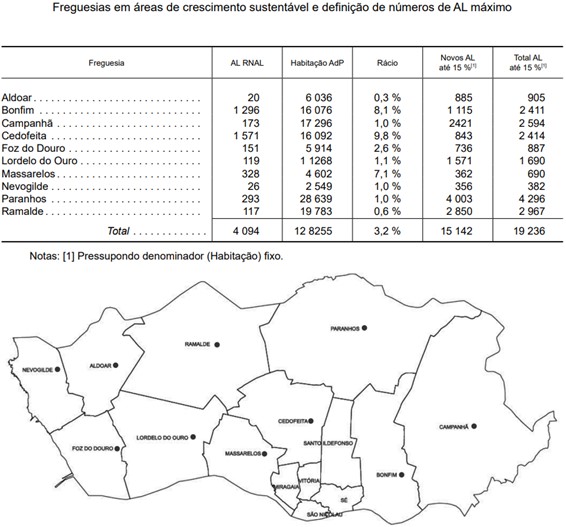

A Figura 2 mostra as áreas de crescimento Sustentável no Porto onde a taxa a aplicar aos rendimentos obtidos do AL é de 35%.

Fonte: Regulamento n.º 495-A/2023, de 3 de maio

Nova taxa Fixa de 15 % (CEAL):

Com a entrada da Lei n.º 56/2023, de 6 de outubro relativa ao Programa Mais Habitação, irá ser aplicada uma nova taxa fixa de 15 % denominada de Contribuição Extraordinária sobre o Alojamento Local (CEAL).

Em 2024 até dia 20 de junho os contribuintes que exploram habitações na modalidade de AL irão pagar uma contribuição extraordinária. Esta contribuição não é dedutível para efeitos de IRS e IRC e deve ser paga até dia 25 de junho.

Para apurar a base tributável CEAL, resulta da relação do coeficiente económico do AL e do coeficiente de pressão urbanística aplicada à área bruta privativa dos imóveis habitacionais a esta base é aplicada uma taxa fixa de 15%.

Exclusão de incidência do (CEAL):

Todos os estabelecimentos licenciados em alojamento local que se encontram nas regiões do interior como tal identificados no anexo à Portaria nº 208/2017, de 13 julho.

Os imoveis localizados em freguesias que preencham cumulativamente os seguintes critérios:

a) Sejam abrangidas por Carta Municipal de Habitação em vigor que evidencie o adequado equilíbrio de oferta de habitações e alojamento estudantil no município;b) Integrem municípios nos quais não tenha sido declarada a situação de carência habitacional; e

c) Não tenham qualquer parte do seu território como zona de pressão urbanística.

Isenção de CEAL:

Existem 2 exceções para que o AL esteja isento de pagamento do CEAL:

1. Os imóveis habitacionais que não constituam frações autónomas, nem partes ou divisões suscetíveis

de utilização independente, quer isto dizer que moradias estão isentas do CEAL e prédios em que por tenham

4 apartamentos se todos estiverem na modalidade de AL também são isentos de CEAL.

2. Estão também isentas as unidades de AL em habitação própria e permanente, desde que a exploração não

ultrapasse os 120 dias por ano ou seja, a casa onde eu vivo se o andar de baixo estiver licenciado para AL

e eu só alugar em alturas festivas ou de verão desde que não ultrapasse os 120 dias fica isento de CEAL.

Exemplo:

Um imóvel possui 3 andares. Se todos esses andares forem afetos a exploração de Alojamento Local o mesmo é isento de CEAL. Porém, caso um dos andares seja habitacional e os restantes sejam afetos a exploração de alojamento local perde a isenção de CEAL.

Estão, também, isentas as unidades de alojamento local em habitação própria e permanente desde que a exploração não ultrapasse 120 dias por ano.

Cálculo do IMI:

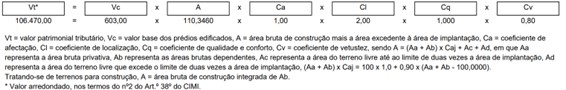

No IMI sobre os estabelecimentos de Alojamento Local irá aumentar porque um dos coeficientes que integra a fórmula do cálculo do Imposto vai alterar e esse coeficiente é o de vetustez que é de 1 nos primeiros anos e tende a reduzir ao longo do tempo, para os estabelecimentos de AL o coeficiente irá ficar fixado no 1.

Segue o seguinte exemplo para melhor explicar a que relação que terá a fixação do coeficiente de vetustez com o aumento do IMI. A taxa de IMI aplicada no Concelho do Porto é de 0,3240 %. Segue na Figura 3 o exemplo de calculo do VPT de um imóvel licenciado para AL do período de 2023.

Considerando o VPT – 106 470,00 € mencionado na figura acima e multiplicar por 0.3240% irá resultar no IMI de 344 €.

Com a fixação do coeficiente de vetustez* em 1 resultará no seguinte IMI a pagar – VPT será:

VPT = 133.077,28 € = 603,00 x 110,3460 x 1,00 x 2,00 x 1,000 x 1,00 IMI = 133.077,28 € * 0,3240 % = 431,17 €

Cálculo do CEAL*:

Formula: CEAL = 15% x Coeficiente económico AL x Coeficiente pressão urbanística x Área do AL.

Coeficiente económico AL é calculado da seguinte forma: (Revpar de 2019 x 365) ÷ xxxm2.

Coeficiente de pressão urbanística: Portaria n.º 455-E/2023.

Área do AL: Área Bruta privativa conforme a caderneta predial do imóvel.

Taxa efetiva: A CEAL é uma taxa de 15%.

*Em agosto de 2024, com a publicação da Lei n.º 35/2024, Série I do Diário da República n.º 152/2024, de 07 de agosto, o governo revogou a contribuição extraordinária sobre os imóveis em alojamento local, bem como a aplicação do coeficiente de vetustez aos estabelecimentos de alojamento local para efeitos de liquidação do imposto municipal sobre imóveis.